核心结论:①1-2月工业企业利润数据显示上游能源原材料行业业绩快速增长,部分高端制造和下游消费业绩增速有所提升。②上市公司已披露的业绩显示资源品和先进制造板块21年以及22年一季度的业绩增速均较快。③行业高频数据显示22年一季度资源品、快递、光伏和新能源车、资源回收、商超、数字经济等领域的业绩有望向好。

一季报前瞻:哪些领域业绩向好?

“四月决断”是A股一种常见的现象,这是因为4月之后,一季度的宏观数据逐步公布,微观企业的年报及一季报也开始披露,入春后基本面逐步明朗,全国两会开完,宏观政策形势也更明朗,因此4月投资者可以做出更明确的判断。本篇报告就将从宏观、中观和微观数据出发,寻找22Q1业绩表现可能较好的行业,为投资者当下的投资决策提供更加前瞻的参考。

1.工业企业利润的映射

2022/3/27国家统计局公布了1-2月份工业企业经营数据,该数据统计范围包括全国规模以上的所有企业,同时仅针对工业企业,但我们依然可以从中大致了解国民经济中各行业企业的盈利情况,并且自上而下映射至上市公司。

1-2月上游能源原材料行业利润快速增长,部分高端制造和下游消费利润增速有所提升。整体来看,1-2月全国规模以上工业企业实现利润总额11575.6亿元,同比增长5.0%,较去年12月回升0.8个百分点,主要是由上游的能源原材料行业贡献。从大类行业看,1-2月采矿业实现利润总额2335.7亿元,同比增长132.0%,制造业实现利润总额8759.2亿元,下降4.2%,电力、热力、燃气及水生产和供应业实现利润总额480.7亿元,下降45.3%。

从细分行业看,上游能源原材料行业利润加快增长,其中煤炭开采和洗选业1-2月利润同比为155.3%,去年12月两年年化累计同比(下同)为81.1%,石油和天然气开采业分别为156.7%/续亏,有色金属矿采选业分别为49.0%/32.9%,映射至上市公司分别对应煤炭、石化和有色板块,相关公司Q1业绩有望高增。由于上游原材料涨价等原因,中低端制造行业利润增速普遍下滑,但部分高端制造增速依然在提升,1-2月电气机械及器材制造业利润同比为5.7%,较去年12月有所提升,映射至上市公司对应电新和机械板块的相关细分领域。受春节等因素拉动,部分基本生活类消费品行业利润增长较快,1-2月酒、饮料和精制茶制造业利润同比为32.5%,而去年12月仅为18.9%,食品制造业分别为12.3%/6.7%,纺织业为13.1%/6.3%,对应A股食品饮料和纺织服装板块Q1业绩增速有望提升。此外,资源再利用行业受益于碳中和政策推进,1-2月废弃资源综合利用业利润同比达42.1%,保持较快增长,A股公用事业和环保行业有望受益。

2.已披露业绩中的线索

工业企业利润数据仅能自上而下提供参考,落实到投资决策,还是需要看上市公司层面的业绩情况,因此我们结合21年年报和22年一季报预告来综合分析22Q1业绩有望较快增长的行业。

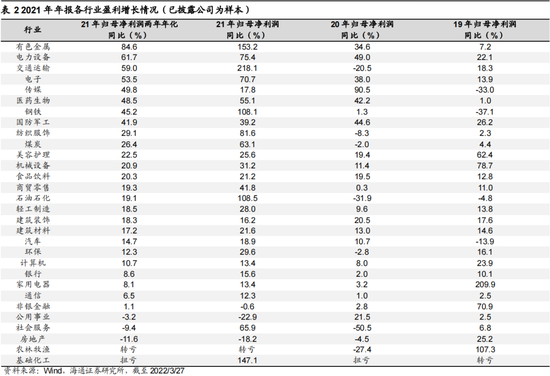

21年年报显示资源品和先进制造板块的部分行业上市公司业绩增速较快。截至2022/3/25全部A股共1582家上市公司披露了2021年年报,占全部A股上市公司数量的33.3%,如果按照2020年归母净利润来计算,已披露年报的上市公司利润占比为44.3%。尽管目前年报披露率还不算高,但我们也可以从中大致看出哪些行业的景气度可能比较高,具体而言:资源品行业21年年报盈利表现较为亮眼,其中有色金属21年归母净利润同比/两年年化同比达153.2%/84.6%,交通运输为218.1%/59.0%,钢铁为108.1%/45.2%,煤炭为63.1%/26.4%;其次先进制造相关行业景气度依然高增,其中电力设备21年归母净利润同比/两年年化同比达75.4%/61.7%,电子为70.7%/53.5%,国防军工为39.2%/41.9%。此外,部分消费行业盈利增速也相对较快,其中纺织服饰21年归母净利润同比/两年年化同比达81.6%/29.1%,美容护理为25.6%/22.5%,食品饮料为21.2%/20.3%。

22年一季度资源品和先进制造板块盈利有望延续高增的趋势。21年年报数据反映的是去年的景气度,对于当下的投资而言,一季度的业绩可能更为重要。截至2022/3/27已有81家上市公司披露了一季报预告,披露率还比较低,我们仅从中寻找大致线索。整体法计算下,22Q1上游原材料和中游部分先进制造行业的业绩依然延续上年的快速增长趋势,其中基础化工22Q1预告净利润同比增长平均为307.6%,相同样本下 21Q4归母净利润两年年化累计同比为122.8%,电力设备为176.4%/41.7%,石油石化为150.2%/-100.0%,国防军工为117.9%/92.6%,有色金属为76.6%/27.3%。但是由于披露公司数量不多,上述计算不一定代表行业整体,因此我们进一步看个股的业绩情况,81家公司中有36家上市公司业绩预增,资源品板块中基础化工行业的公司最多,22Q1预告净利润同比平均增速在300%左右,龙头公司雅化集团(29.520, 0.28, 0.96%)更是超过10倍,有色行业的公司业绩增速也都超过300%;先进制造领域中电新行业的公司业绩增速大都超过100%,且相对去年进一步提升,光伏龙头通威股份(43.600, 0.40, 0.93%)22Q1预告净利润同比平均增速更是接近500%,电子和国防军工行业的公司业绩增速也都在100%左右。

3.行业高频数据的指引

上文借助部分公司披露的业绩数据分析了业绩较好的方向,但由于数据披露率不高等原因,上述数据也仅能大致提供一些线索,因此我们可以再借助行业的重要高频数据加以验证并挖掘其他业绩可能不错的细分方向。

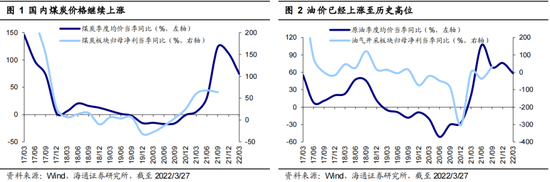

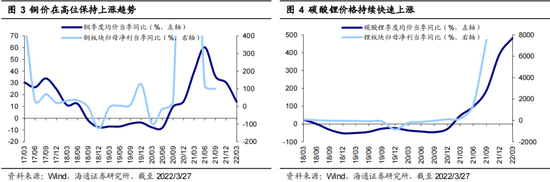

周期:上游资源品涨价背景下资源品行业Q1业绩有望大增。“双碳”目标下传统高能耗产业受到限制,去年以来上游资源品价格出现大幅上涨,而今年在俄乌局势的催化下,以原油为代表的国际大宗商品价格进一步攀升。年初以来(截至2022/3/25,下同)国内煤炭价格延续去年底以来的升势,从去年底的2450元/吨上涨至3350/吨,涨幅达36.7%,22Q1均价同比增长74.6%。国际局势动荡背景下国际原油价格持续上涨,从年初的77.8美元/桶大涨至目前的120.7美元/桶,涨幅达55.1%,22Q1均价同比增长58.2%,期间一度达到128.0美元/桶,为历史的次新高。铜价自20年3月之后就开始持续大涨,年初以来铜价在高位继续维持缓升趋势,自69890元/吨上升至73880元/吨,涨幅为5.7%,22Q1均价同比增长13.9%。此外,随着新能源快速发展,作为锂电池的重要原材料,锂价出现大幅攀升,电池级碳酸锂价格从去年底的27.8万元/吨上涨至50.4万元/吨,涨幅高达81.6%,22Q1均价同比增长477.1%。资源品价格的上涨有望推动今年一季度资源品行业业绩大增,受益行业包括煤炭(中国神华(30.080, 0.86, 2.94%)、平煤股份(15.990, 1.07, 7.17%)等)、有色(赣锋锂业(124.320, 0.85, 0.69%)、紫金矿业(11.590, 0.03, 0.26%)等)、石化(新奥股份(17.020, 0.38, 2.28%)、广汇能源(8.310, -0.14, -1.66%)等)。

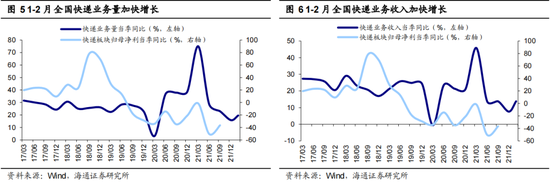

交运:快递行业量价齐升,Q1业绩有望实现快速增长。根据国家邮政局官网,2022年2月全国快递业务量达到69.1亿件,同比增长49.7%,业务收入完成657.1亿元,同比增长27.4%;由于1、2月存在春节错期,我们将 1-2月合起来比较,1-2月全国快递业务量达到156.9亿件,同比增长19.6%,业务收入完成1574.3亿元,同比增长13.8%。从单票收入来看,2022年1月全国快递行业实现单票收入10.5元,同比增长2.35%,2月单票收入小幅下滑至10.0元,由此说明快递行业价格竞争呈现缓和的趋势。此外,快递行业格局也进一步优化,2022年1-2月快递与包裹服务品牌集中度指数CR8为85.3,较2022年1月上升3.4。在快递业务量增长和单票收入提升的推动下,快递行业上市公司22Q1业绩有望实现快速增长,同时集中度提高有利于龙头公司,相关公司包括顺丰控股(42.820, -1.09, -2.48%)、韵达股份(16.720, 0.15, 0.91%)、圆通速递(16.860, 0.42, 2.55%)、申通快递(7.370, -0.05, -0.67%)等。

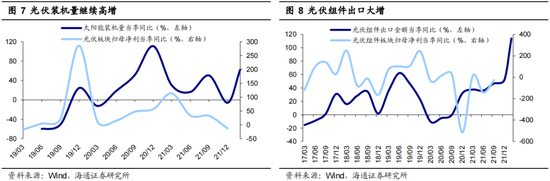

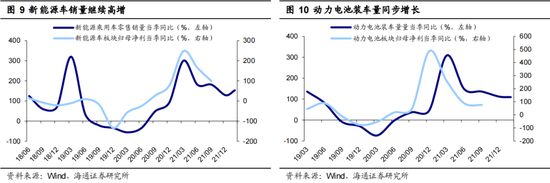

新能源:碳中和与稳增长背景下,光伏和新能源车产业链Q1业绩有望继续高增。“双碳”目标下清洁能源替代传统能源是大势所趋,并且在稳增长背景下,光伏也是政策发力的重点。今年1-2月国内光伏发电新增装机容量达925万千瓦,同比增速62.3%,较21Q4大幅提升。海外光伏需求依然高涨,今年1-2月中国太阳能(8.780, -0.01, -0.11%)电池出口金额达73.2亿美元,同比大增113.9%。在此推动下,光伏产业链上游的光伏硅片、组件等材料的制造商以及下游的光伏运营商22Q1业绩有望高增,电新和公用事业行业相关细分领域有望受益。与此同时,今年以来新能源车景气度依然高涨,1-2月新能源乘用车累计产量78.3万辆,同比增长168.5%,累计批发销量73.4万辆,同比增长161.9%,累计零售销量62.4万辆,同比增长153.1%。截至2月新能源车国内零售渗透率达21.8%,较1月提升4.9个百分点。在新能源车产销的带动下,动力电池装车量也随之大增,今年1-2月达到29860兆瓦时,同比增长109.7%。因此新能源车产业链22Q1业绩有望维持较快增速,电力设备行业有望受益。光伏和新能源车相关公司包括隆基股份(74.340, -1.51, -1.99%)、阳光电源(109.370, 2.07, 1.93%)、宁德时代(486.900, -0.10, -0.02%)等。

环保:双碳目标下资源回收规模有望增长,资源价格上涨有助于提升产业链业绩。再生资源是实现碳中和的重要抓手,未来各类资源回收和再生规模有望持续增长。根据《“十四五”循环经济发展规划》,到2025年大宗固废综合利用率达到60%,建筑垃圾综合利用率达到60%,废纸、废钢利用量分别达到6000万吨和3.2亿吨,再生有色金属产量达到2000万吨,资源循环利用产业产值达到5万亿元。短期来看,年初以来资源价格上涨也有助于回收产业链上市公司业绩增长。以金属回收为例,随着碳中和政策的推进,上游资源品价格的上涨也带动了下游资源回收价格的上涨,例如今年以来废钢价格从3450元/吨上升至3740元/吨,涨幅为8.4%,22Q1均价同比增长13.9%;废铝价格从20450元/吨上升至22500元/吨,涨幅为10.0%,22Q1均价同比增长25.6%。因此,碳中和背景下资源回收的量得以加快增长,而今年以来回收资源价格上涨也有利于回收产业链上市公司22Q1业绩提升,相关公司包括华宏科技(18.070, -0.41, -2.22%)、北清环能(20.960, 0.00, 0.00%)等。

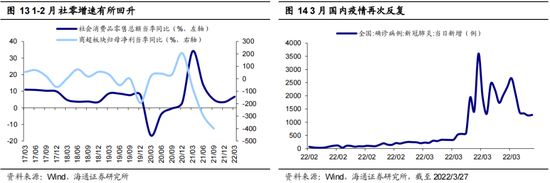

批零:1-2月国内社零有所回升,3月疫情反复之下商超销售有望明显增长。受春节提振消费等因素拉动,1-2月国内消费整体环境有所回暖,2月社会消费品零售总额同比增长6.7%,较21Q4当季同比3.5%有较大幅度的回升。尽管因为近期疫情的原因,消费行业上市公司的基本面可能会受到较大的影响,但是细分来看,商超有望成为今年一季度消费行业中的亮点。3月国内疫情反复,一些社区因为防疫封闭,居民对于蔬菜、肉禽蛋等等生活物资的需求较大,商超积极参与物资的供应,例如根据永辉同道公众号,永辉加大了上海地区的每日供应量,特别是需求量大的生鲜商品,供应量为此前的2倍左右,同时3月10日之后永辉上海的线上订单增量增长了2-3倍。在此背景下,商超相关上市公司一季度的销售有望明显增长,对一季报业绩有正向贡献,相关公司包括永辉超市(4.110, -0.07, -1.67%)、家家悦(12.530, -0.12, -0.95%)等。

科技:稳增长政策下新基建加快建设,数字经济相关领域有望受益。经济下行压力下,新基建是稳增长政策的重要抓手,今年1-2月移动通信基站设备产量为102.3万射频模块,同比增速达53.1%,相较21Q4的11.7%明显提升。根据工信部公布的最新数据,1-2月电信主营业务收入增速为9.0%,相较21Q4的6.9%有所提升。同时,根据各运营商21年年报披露的2022年资本开支计划,中国移动(68.000, -0.20, -0.29%)计划支出1852亿元,同比增长0.9%,其中算力网络480亿元,计划增加IDC机架约4.3万架、云服务器约18万台,构建基于5G+算力网络+智慧中台的新型信息服务体系;中国电信(4.010, 0.00, 0.00%)计划支出930亿元,同比增长7.3%,其中IDC+算力(云资源)205亿元,计划增加IDC机架4.5万架、云服务器16万台,未来将全力推进国家“东数西算”工程,加快构建算力网络。在此推动下,数字经济相关细分领域一季度业绩有望向好,例如通信领域的设备商、物联网等方向,相关公司包括中兴通讯(24.060, -0.79, -3.18%)、广和通(36.700, -0.74, -1.98%)等,同时包括计算机领域的工业软件、国防信息化等方向,相关公司包括中科曙光(28.600, -1.16, -3.90%)、赛意信息(24.460, 0.21, 0.87%)等。